Aceasta tendinta este alimentata de dezvoltarea platformelor digitale de rezervare si de schimbarea de mentalitate a turistilor. Acestia prefera tot mai des experientele personalizate in detrimentul cazarilor clasice oferite de hoteluri.

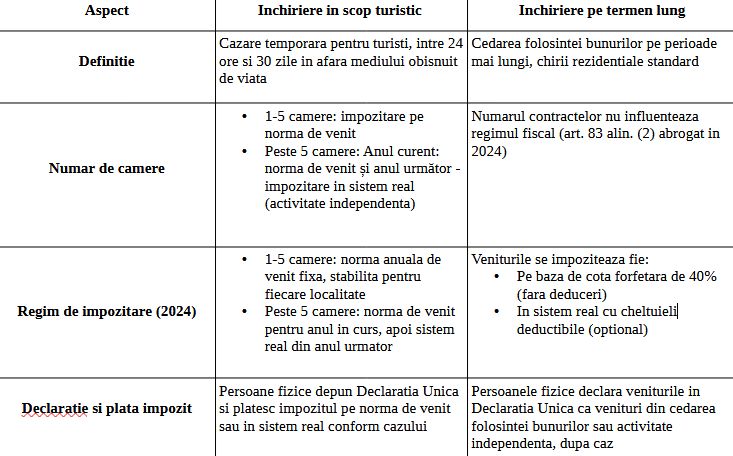

Obligatii fiscale pentru persoanele care obtin venituri din inchirierea in scop turistic

Persoanele fizice care inchiriaza camere in scop turistic in cadrul locuintei proprii, exclusiv in nume personal (pe CNP), au obligatia de a respecta prevederile articolului 85 din Codul fiscal.

Aceasta obligatie deriva din reglementarile detaliate in articolul 83, alineatul 3, care specifica faptul ca oferirea, de catre proprietar, a unor spatii de cazare in locuinta personala constituie o activitate de inchiriere turistica daca perioada de sedere oferita este de minimum 24 de ore si maximum 30 de zile intr-un an calendaristic, pentru orice persoana care calatoreste in afara mediului sau obisnuit.

Este important de subliniat ca locatia imobilului nu influenteaza aplicabilitatea regimului fiscal. Ceea ce conteaza este scopul inchirierii.

Daca proprietarul inchiriaza camere pentru sejururi de scurta durata in scop turistic, chiar si ocazional, se aplica regimul de impozitare pe baza normei anuale de venit, conform articolului 85.

Faptul ca locuinta nu este amplasata intr-o zona turistica nu exclude aceasta obligatie, insa are un impact asupra nivelului normei de venit. Valoarea acestei norme difera in functie de localitate, fiind mai mare in zonele cu potential turistic ridicat si mai mica in cele cu atractivitate redusa, reflectand estimarea veniturilor potentiale din inchiriere.

Norma de venit se calculeaza pe camera inchiriata, nu pe locuinta in ansamblu. Asadar, daca apartamentul sau casa are mai multe camere, norma totala de venit se stabileste prin inmultirea valorii stabilite de autoritati cu numarul total de camere oferite spre inchiriere, indiferent daca este vorba de o inchiriere integrala sau partiala a imobilului.

Pentru a evita erori si sanctiuni fiscale, activitatea de inchiriere in scop turistic desfasurata de persoane fizice trebuie raportata si impozitata potrivit prevederilor articolului 85 din Codul fiscal, care reglementeaza modul de stabilire a impozitului pe venit pe baza normei anuale.

(1) Contribuabilii care realizeaza venituri din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, cuprinsa intre una si 5 camere inclusiv, indiferent de numarul de locuinte in care sunt situate acestea, datoreaza un impozit pe venitul stabilit ca norma anuala de venit.

(2) Nivelul normelor anuale de venit, pe categorii de localitati, in functie de amplasamentul locuintei, se stabileste prin ordin al ministrului economiei, energiei si mediului de afaceri - turism. Ministerul Economiei, Energiei si Mediului de Afaceri - Turism transmite anual Agentiei Nationale de Administrare Fiscala nivelul normelor anuale de venit, in cursul trimestrului IV, dar nu mai tarziu de data de 30 noiembrie a anului anterior celui in care urmeaza a se aplica.

(3)Categoriile de localitati in care sunt amplasate locuintele proprietate personala prevazute la alin. (2) sunt diferentiate potrivit legislatiei in materie astfel:

a) statiuni turistice de interes national, cu exceptia celor de pe litoralul Marii Negre;

b) statiuni turistice de interes local, cu exceptia celor de pe litoralul Marii Negre;

c) statiuni balneare, climatice si balneoclimaterice, cu exceptia celor de pe litoralul Marii Negre;

d) localitati din Delta Dunarii si de pe litoralul Marii Negre;

e) alte localitati decat cele prevazute la lit. a) - d).

(4) Normele anuale de venit prevazute la alin. (2) se ajusteaza in functie de urmatoarele criterii:

a) inexistenta mijloacelor de transport in comun rutiere sau feroviare;

b) situarea locuintei in mediul rural;

c) materialele de constructii din care sunt construite cladirile in care sunt situate camerele sunt altele decat beton sau caramida;

d) lipsa cel putin a uneia dintre urmatoarele utilitati, de care beneficiaza imobilele din care fac parte camerele inchiriate prin racordare la reteaua publica: apa, canalizare, energie electrica, gaz;

e) grupul sanitar aferent camerei inchiriate nu este pus in exclusivitate la dispozitia turistilor;

f) suprafata camerei inchiriate in scop turistic nu depaseste 15 mp.

(41) Nivelul normelor anuale de venit transmise anual de Ministerul Economiei, Energiei si Mediului de Afaceri - Turism, potrivit alin. (2), se considera ca reprezinta nivelul maxim al veniturilor ce pot fi realizate din inchirierea in scop turistic a unei camere situate in locuinta proprietate personala.

(42) Normele anuale de venit transmise de catre Ministerul Economiei, Energiei si Mediului de Afaceri - Turism pot fi ajustate de catre contribuabili prin reducerea acestora cu 30%, in situatia in care sunt indeplinite cel putin 3 dintre criteriile prevazute la alin. (4) lit. a) - f).

(43) Norma anuala de venit/Norma anuala de venit ajustata, dupa caz, se reduce astfel incat sa reflecte perioada din anul calendaristic pe parcursul careia inchirierea a fost efectuata, in functie de urmatoarele situatii:

a) inceperea realizarii de venituri din inchirierea in scop turistic;

b) incetarea realizarii de venituri din inchirierea in scop turistic.

(44) Prin inceperea realizarii de venituri se intelege prima zi de inchiriere a unei camere, iar prin incetarea realizarii de venituri se intelege ultima zi de inchiriere a aceleiasi camere.

(45) In cazul inceperii sau incetarii inchirierii in scop turistic, in cursul anului fiscal, pentru determinarea venitului anual stabilit in functie de norma anuala de venit/norma anuala de venit ajustata, corespunzatoare perioadei de inchiriere, se procedeaza dupa cum urmeaza:

a) se determina norma lunara de venit/norma lunara de venit ajustata, prin impartirea la 12 a valorii normei anuale de venit/normei anuale de venit ajustate, dupa caz;

b) norma lunara de venit/norma lunara de venit ajustata se multiplica cu numarul de luni intregi in care inchirierea in scop turistic a fost desfasurata, in cursul anului fiscal respectiv;

c) in cazul in care contribuabilii incep si inceteaza inchirierea in scop turistic in cursul aceleiasi luni, venitul realizat in luna respectiva se considera egal cu:

(i) norma lunara de venit/norma lunara de venit ajustata, dupa caz, daca perioada de inchiriere este de cel putin 15 zile;

(ii) jumatate din norma lunara de venit/norma lunara de venit ajustata, dupa caz, daca perioada de inchiriere este mai mica de 15 zile;

d) in cazul in care contribuabilii incep inchirierea in scop turistic in cursul unei luni, fara a-si inceta activitatea in luna respectiva, venitul realizat in luna respectiva se considera egal cu:

(i) norma lunara de venit/norma lunara de venit ajustata, dupa caz, daca evenimentul s-a produs anterior datei de 15 a lunii respective;

(ii) jumatate din norma lunara de venit/norma lunara de venit ajustata, dupa caz, daca evenimentul s-a produs incepand cu data de 15 a lunii respective;

e) in cazul in care contribuabilii inceteaza inchirierea in scop turistic in cursul unei luni, venitul realizat in luna respectiva se considera ca este egal cu:

(i) jumatate din norma lunara de venit/norma lunara de venit ajustata, daca evenimentul s-a produs anterior datei de 15 a lunii respective;

(ii) norma lunara de venit/norma lunara de venit ajustata, daca evenimentul s-a produs incepand cu data de 15 a lunii respective;

f) venitul anual stabilit in functie de norma anuala de venit/norma anuala de venit ajustata, dupa caz, corespunzator perioadei de inchiriere in scop turistic a unei camere, in cursul anului fiscal respectiv, se determina prin insumarea urmatoarelor elemente:

(i) valoarea normei lunare de venit/normei lunare de venit ajustate, dupa caz, multiplicata cu numarul de luni intregi in care inchirierea in scop turistic a fost desfasurata;

(ii) norma lunara de venit/norma lunara de venit ajustata, dupa caz, sau jumatate din valorile corespunzatoare acestora, luate in calcul in functie de situatiile prevazute la lit. c), d) si e);

g) venitul anual corespunzator perioadei de inchiriere in scop turistic, pentru un numar de pana la 5 camere inclusiv, in cursul anului fiscal respectiv, se stabileste prin insumarea venitului anual determinat potrivit lit. f) pentru fiecare camera.

(46) Directiile generale regionale ale finantelor publice, respectiv a municipiului Bucuresti publica normele anuale de venit corespunzatoare unei camere de inchiriat, transmise anual de Ministerul Economiei, Energiei si Mediului de Afaceri - Turism in conformitate cu prevederile alin. (41), in cursul trimestrului IV al anului anterior celui in care urmeaza a se aplica.

(47) Contribuabilii au obligatia, pentru fiecare an fiscal, sa completeze si sa pastreze fisa capacitatii de cazare, astfel incat sa permita identificarea si controlul, de catre organul fiscal competent, a informatiilor utilizate la completarea declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoane fizice.

(48) Modelul, continutul, precum si modalitatea de gestionare a formularului tipizat "Fisa capacitatii de cazare" se aproba prin ordin al presedintelui A.N.A.F.

(49) Contribuabilii au obligatia sa completeze si sa depuna la organul fiscal competent, pentru fiecare an fiscal, pana la data de 25 mai, inclusiv a anului urmator celui de realizare a veniturilor, declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice - cap. I - Date privind veniturile realizate, prevazuta la art. 122.

(6) Impozitul anual datorat se calculeaza de catre contribuabil, pe baza datelor din declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice prin aplicarea cotei de 10% asupra normei anuale de venit/normei anuale de venit ajustate/venitului anual, dupa caz, impozitul fiind final.

(7) Impozitul anual datorat se plateste integral la bugetul de stat.

(8) Plata impozitului se efectueaza la bugetul de stat pana la data de 25 mai, inclusiv a anului fiscal urmator celui de realizare a venitului.

(9) Contribuabilii care obtin venituri determinate pe baza normei anuale de venit nu au obligatii de completare a Registrului de evidenta fiscala si de conducere a evidentei contabile.

In acest context legislativ, in conformitate cu prevederile din Codul fiscal:

-

Veniturile obtinute din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala sunt considerate venituri impuse pe baza normelor de venit

-

Pentru un numar de camere cuprins intre unu si cinci camere inclusiv, in cursul unui an fiscal, veniturile se determina pe baza normei anuale de venit

-

Este important de retinut ca in cazul in care se depaseste numarul de cinci camere de inchiriat in cursul aceluiasi an fiscal, determinarea venitului se va efectua pe baza normei anuale de venit pentru intregul an fiscal, iar incepand cu anul fiscal urmator, venitul net se va determina in sistem real

-

Aveti obligatia de a completa si depune Declaratia Unica pentru fiecare an fiscal pana la data de 25 mai inclusiv a anului urmator celui de realizare a veniturilor. In cadrul Declaratiei Unice, va trebui sa completati capitolul I, sectiunea 1, subsectiunea 3, care se refera la veniturile realizate din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala

-

Impozitul anual datorat se calculeaza aplicand cota de 10% asupra normei anuale de venit sau normei anuale de venit ajustate, dupa caz. Impozitul calculat in acest mod este impozitul final

Conform art. 151 din Codul fiscal:

(3) Persoanele fizice prevazute la art. 148 alin. (1), cu exceptia celor care realizeaza venituri din drepturi de proprietate intelectuala sau in baza contractelor de activitate sportiva, pentru care impozitul se retine la sursa de catre platitorul de venit, depun declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice prevazuta la art. 120, pana la data de 25 mai, inclusiv a anului pentru care se stabileste contributia datorata.

Obligatii privind contributia de asigurari sociale de sanatate (CASS) pentru persoanele fizice care inchiriaza in scop turistic

Conform articolului 170 alineatul (1) din Codul fiscal, persoanele fizice care obtin venituri din activitati independente sau din inchirierea in scop turistic a locuintei personale, asa cum sunt prevazute la articolul 155 alin. (1) lit. b), datoreaza contributia de asigurari sociale de sanatate (CASS). Aceasta contributie se calculeaza la o baza anuala egala cu venitul net anual realizat, cu venitul brut sau cu norma anuala de venit (ajustata, daca este cazul), stabilita in conformitate cu articolele 68, 68¹ si 69 din Codul fiscal. Baza de calcul nu poate depasi echivalentul a 60 de salarii minime brute pe economie.

Este important de mentionat ca la determinarea bazei de calcul pentru CASS nu se iau in considerare pierderile fiscale anuale prevazute la articolul 118 din Codul fiscal.

Conform articolului 174, alineatul (3), persoanele fizice care obtin venituri din categoriile enumerate la articolul 155 alin. (1) lit. b)–h) – cu exceptia celor pentru care retinerea si declararea contributiei se face de catre platitorii de venit – au obligatia de a depune Declaratia Unica (conform articolului 120) pana la data de 25 mai inclusiv a anului pentru care se datoreaza contributia. Aceeasi data, 25 mai, este si termenul limita de plata a contributiei CASS pentru anul anterior.

In ceea ce priveste aspectele legate de clasificarea locuintelor inchiriate in scop turistic, legislatia specifica din domeniul turismului impune o limitare. Astfel, conform articolului 4 alin. 1^2 din Normele metodologice privind eliberarea certificatelor de clasificare a structurilor de primire turistice (Ordinul ANT nr. 65/2013), persoanele fizice (chiar daca nu sunt inregistrate ca PFA) pot solicita clasificarea doar pentru maximum 7 camere incadrate la categoria "camere de inchiriat" sau "apartamente", aflate in locuinte familiale proprietate personala. Aceasta limitare se aplica indiferent de numarul de locuinte detinute in care se ofera cazare.

Pentru a intelege mai bine, va propun o speta. O persoana fizica ce detine trei camere in proprietate personala, situate intr-un hotel, si le inchiriaza in scop turistic - initial printr-o platforma precum eBooking, iar ulterior, din mijlocul anului 2024, prin inchiriere directa catre un alt proprietar din acelasi hotel care se ocupa el insusi de inchiriere turistica - ramane, din punct de vedere fiscal, responsabila pentru declararea si impozitarea veniturilor.

Chiar daca metoda de inchiriere se schimba, natura veniturilor nu se modifica: este vorba tot despre inchiriere in scop turistic, realizata de catre proprietarul legal al camerelor. Prin urmare, veniturile vor fi declarate prin Declaratia Unica, pe CNP, cu aplicarea regimului de impunere pe baza normei de venit. Pentru anul 2024, norma de venit se aplica integral, pentru toate cele trei camere, indiferent de momentul in care s-a schimbat forma de colaborare.

Pentru 2025, daca situatia ramane neschimbata si camerele continua sa fie inchiriate in scop turistic, chiar si prin intermediul altui proprietar, persoana fizica va continua sa depuna Declaratia Unica tot pe baza normei de venit. Responsabilitatea fiscala revine exclusiv proprietarului camerelor, indiferent de modul concret in care acestea sunt oferite turistilor.

Nivelul normelor anuale de venit corespunzatoare unei camere de inchiriat in scop turistic, in locuinte proprietate personala pe categorii de localitati, in functie de amplasamentul locuintei, pentru anul 2024, este urmatorul:

-

In statiunile turistice de interes national, cu exceptia celor de pe litoralul Marii Negre, norma anuala de venit este de 13.500 lei

-

In statiunile turistice de interes local, cu exceptia celor de pe litoralul Marii Negre, norma anuala de venit este de 8.500 lei

-

In statiunile balneare, climatice si balneoclimatice, cu exceptia celor de pe litoralul Marii Negre, norma anuala de venit este de 19.000 lei

-

In localitatile din Delta Dunarii si de pe litoralul Marii Negre, norma anuala de venit a fost stabilita la suma de 25.500 lei - pentru sezonul turistic estival definit in conformitate cu legislatia in vigoare, respectiv perioada cuprinsa intre 1 mai si 30 septembrie a fiecarui an, norma de venit este de 19.000 lei;

-

pentru extrasezon norma de venit e de 6.500 lei

-

In alte tipuri de localitati decat cele de mai sus, norma anuala de venit se ridica la 11.000 lei.

Calculul contributiilor si impozitului pentru veniturile din inchiriere in scop turistic realizate in 2024 trebuie sa tina cont de urmatoarele aspecte:

-

Contributia la sanatate (CASS) - 10%

CASS se datoreaza doar daca venitul net depaseste 6 salarii minime brute pe economie in 2024.

Salariul minim brut in 2024: 3.300 lei

Pragul minim pentru CASS: 6 x 3.300 = 19.800 lei

Impozitul pe venit se aplica la venitul net obtinut

Completare D 212 DECLARATIE UNICA

SECTIUNEA I.1 Date privind impozitul pe veniturile realizate din Romania

SUBSECTIUNEA I.

SUBSECTIUNEA I.1.3

Date privind impozitul pe veniturile din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, impuse pe baza normelor de venit

SECTIUNEA I.3 Date privind contributia de asigurari sociale (CAS) si contributia de asigurari sociale de sanatate(CASS) datorate

SUBSECTIUNEA I.3.2

SUBSECTIUNEA I.3.2.2.

1.3.Venit din cedarea folosintei bunurilor

.jpg)

de

de